近日,英国石油公司(BP)公布了其2014年的年报。该公司2014年的总营收出现了自2010年以来的首度下滑,由2013年的3791亿美元下降到了3535亿美元,降幅达6.7%;税后利润更是由2013年的237.5亿美元大幅下滑到40亿美元,降幅达83%。2014下半年的国际油价大跌是造成BP经营惨淡以及现金流紧张的主要原因,由于目前市场普遍认为国际油价在未来三年仍会继续走低,再加上2010年墨西哥湾漏油事件给BP造成的赔偿以及后期费用,BP在未来几年的前景不甚乐观。

事实上,在去年年底的时候,曾传出BP要和另一石油巨头荷兰皇家壳牌集团(Shell)合并的传言。然而对于同时饱受低油价折磨而正在削减资产的Shell而言,收购BP所能带来的战略好处相对于其可能花费的成本并不明显,传言也渐渐没有了下文。然而,一个不可否认的历史规律就是,低油价时期往往是石油行业大规模并购的时期,特别是像BP这种在业内声名显赫、拥有着庞大的市场以及良好的技术优势,同时又短期受困的企业,就像是一块刚出炉的蛋糕散发着诱人的香气,吸引着行业内的其他石油巨头。

虽然壳牌公司有心无力,但是其他企业却不妨一试——特别是对于中国的能源巨头企业们来说,在这个市场竞争日益激烈、生产成本不断上升的环境中,趁着这个低油价的收购时机收购一些海外能源资产,提高能源的独立程度以及生产的效益,是十分具有战略价值的。

中石油或许是个不错的买家

从国内油气企业的规模来讲,中石油、中石化相对具有收购BP的实力。根据2014年的财务数据,中石油、中石化、中海油在报告期内的销售收入分别为22829亿元、28259亿元和6118亿元,同比增长1.1%、-1.9%和11.6%。在新财富世界500强的排名中,中石油、中石化分别位列第四、第三名,中海油则为第79名。截止至2015年3月“三桶油”的总市值分别为3293.7亿美元、1190亿美元及631亿美元。而BP在2014年的营业收入为3535.68亿美元,约合人民币21933亿元,其当前市值约为1180亿美元。

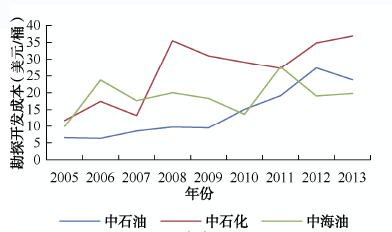

从经营状况来看,中石油相对中石化更合适。2014年全年,“三桶油”一共实现净利润2281.37亿元,其中中石油净利润1190.28亿元,中石化净利润489.1亿元,中海油净利润为601.99亿元。由于受到低油价的影响,三家的净利润均有所下滑。其中中石化下滑的幅度最大,高达29.4%,而中石油和中海油则分别下降17.3%和上升6.6%。在中石油的盈利分布中,其上游业务勘探与生产板块是主要的贡献力量,去年实现经营利润1868.97亿元。油气当量产量再创历史新高,达到了14.5亿桶,位列世界第一;同时,中石油的勘探开发成本在“三桶油”中一直保持较低水平(图1)在油价低迷以及公司资本开支下降的情况下仍能增加油气产量,利润相对平滑,说明了中石油较强的生产效益。

图1:三大石油公司的勘探开发成本

数据来源:中国石油经济技术研究院研究报告

从经营战略来看,首先中石油的核心业务与BP极为相似。中石油的核心业务是其上游油气勘探开发,尽管油价低迷,但是中石油的董事汪东进表示,“油气勘探支出保持过去的水平不变,上游核心业务占比由不到70%提升到75%以上”。而BP一直以来的竞争优势和发展策略就是大力发展上游业务,在油价高涨的2003、04年,BP的上游业务利润贡献超过了70%。收购BP,对于中石油的上游业务不管是在油气资源还是勘探技术上都有极大裨益,符合中石油的预期目标。其次,中石油的海外收购策略相对稳定,意在发展优质海外业务。“三桶油”的海外并购历程在经历了2011-2013年的高峰期之后,于2014年普遍放缓了步伐。然而相对于中石化和中海油,中石油的海外投资项目数量遥遥领先。不完全统计,中石油在2014年的海外投资项目大约有18个,是中石化(10个)和中海油(8个)海外投资数目的总和。另外,中石油海外业务油气当量产量约为1.47亿桶,占了总产量的10%,其收入和利润比重持续攀升。所以说,中石油在坚持已有的本土优势以外,也十分注重发展其海外业务布局。面对BP这样一朵招手的太阳花,中石油真的可以不动心么?

收购BP,好处多多

1、扩大规模,成为石油行业超级巨头。当前,即使不收购BP,中石油的营收也已经和世界石油巨头不相上下:据各集团2014年的营业收入数据,壳牌4596亿美元、中石化4572亿美元、中石油4320亿美元、埃克森美孚4076亿美元。中石油的市值也早已经远远超过世界上的大部分油气集团,仅次于埃克森美孚。从油气储量和产量来看,截止2014年底,中石油探明的已开发及未开发的原油及凝析油储量为110.93亿桶,天然气715470 亿立方英尺, 2014年的油气当量产量为14.5亿桶。

然而,我国是世界上第二大石油消费国,我国的进口石油数量占到了消费总量的70%。我国的油气企业产量远不能满足国内消费。尽管今年我国经济增速放缓,但是我国的“微刺激”宏观调控措施使得“新常态”下的经济稳中有进,对石油制品的需求量不会出现过大波动,特别是与居民消费紧密相关的汽油。BP的探明储量则为179.9亿桶油当量,其中原油及凝析油储量约为98.17亿桶,天然气446950亿立方英尺,2014年当量产量为11.6亿桶。如果中石油收购BP,那么平均每年的当量产量将会是埃克森美孚(14.487亿桶)的1.8倍,壳牌(11.24亿桶)的2.32倍。

2、促进油气资源的多元化战略。目前,中石油的油气勘探业务主要集中在国内的几大盆地,其海外石油资源占比较少。截止2014年底,探明的已开发及未开发的原油及凝析油储量中的97.35亿桶位于中国大陆(88.2%),天然气则有698,360亿立方英尺位于中国大陆(97%)。从产量上来讲,2014年中石油的油气当量产量为14.5亿桶,其中海外业务油气当量产量则仅为1.47亿桶,约占10%。

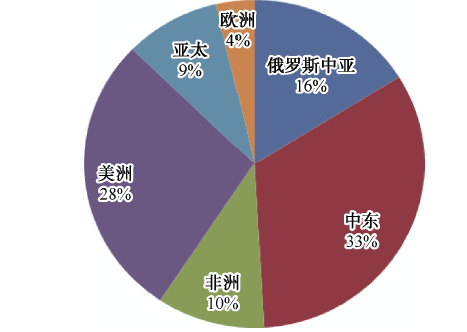

中石油不仅海外项目占总业务比重不多,在海外的勘探和生产项目地区也主要分布在中亚、非洲和南美,对于产油丰富的中东、北美和欧洲地区少有介入。然而BP的油储分布则较为分散,遍布亚太、北美、欧洲及其他地区。据BP2014年的年报显示,截至2014年底,探明的储量为179.9亿桶油当量,原油及凝析油储量约为98.17亿桶,其中美国和俄罗斯地区为最主要的油储地区,分别有49.7亿桶和21.2亿桶,其次是亚洲和英国北海,约有6.8亿桶和4.96亿桶。从产量上讲,BP每天的原油产量约为84.4万桶,其中近40%的产量出自北美地区,约34.7万桶/天,其次是非洲地区(25%),亚洲(15%)和欧洲(10%)。天然气产量则有超过70%来自于南美和北美地区。

图2:2014年全球石油产量地区分布图

数据来源:中国石油集团经济技术研究院

中石油倘若收购BP,那么其上游资源将在全球范围内的布局更加均衡,美洲,欧洲以及亚洲都会是中石油油储和产量分布的主要地区,这样有利于中石油进一步发展“多元化”和“走出去”战略方向,以弥补其油气资源单一来源的不足。特别地,中石油和BP的上游业务区域重叠性很小,更有利于最大限度的节省成本,提高效益。

3、技术优势。现阶段,中石油的勘探生产仍主要以常规油气为主,“低渗透、低丰度、岩性、中深层资源已经成为油气储量增长主体”[1]。对于老油田,如何使用有效技术,将产量自然递减率降低,稳定操作成本,是提升投资效益的主要问题。另外,随着勘探程度的不断提高,复杂油气藏和非常规油气藏也将逐步成为中石油新的勘探对象,这就要求中石油能够有足够的技术进步来支撑非常规油气开发。BP几十年来一直持续不断地对研发有较高的投入,建立并保持与大学和其他机构的合作关系,在地质勘探和测量、3D地震技术、新一代强化采油(EOR)技术、信息化管理操作风险最优化产出等方面具有技术优势,其强项页岩气钻探开发技术也正是中石油所需要的。2014年,BP使用了世界上首个机器人进行强化采油测试,极大地缩短了开发油田前的测试时间。这有助于中石油提高单井产量,提高采收率,最终优化成本,延长油田经济寿命。

4、整合下游业务,增强炼油和营销领域。中石油的主要优势集中在其上游业务,其下游业务中的炼油与化工却连续几年都在拖公司的“后腿”。根据2014年年报,中石油的炼化业务亏损235.6亿元,是公司主要的亏损来源。诚然,成品油市场需求低迷是亏损的一部分原因,然而更多的原因则是中石油的炼化业务布局不佳、管理效益不高。以中石油的一个炼厂—抚顺石化为例,根据审计署2014年发布的审计结果,该公司由于使用工艺不成熟导致了8000多万的资产面临损失,同时在天然气改造项目中,还产生了配套管道建设进度慢导致无法使用等问题影响投资。

相比较之下,尽管BP的主要优势也在上游勘探生产,但其公司的下游业务也是强项,营收占了总营收的90%。根据2014年的统计,BP在全球分布了14个精炼厂,其中德国5个,美国3个。其炼油能力达到了1957百万桶/天,其中美国可以生产742百万桶/天,欧洲则是847百万桶/天。其炼油有效性达到了94.9%。除了炼油业务,BP的石油化工产品的销售网络也是其一大优势,2014年,BP在全球共有17200个零售网点,其中欧洲和美国分别有8000和7100个。这些卓有成效的炼厂和销售网络,对于中石油的下游业务是很好的补充和完善。

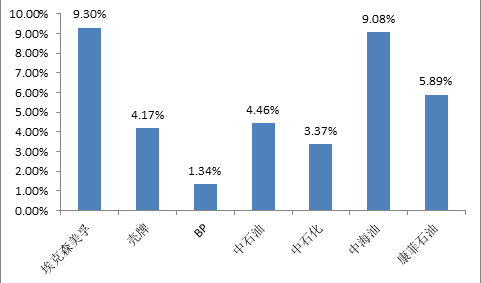

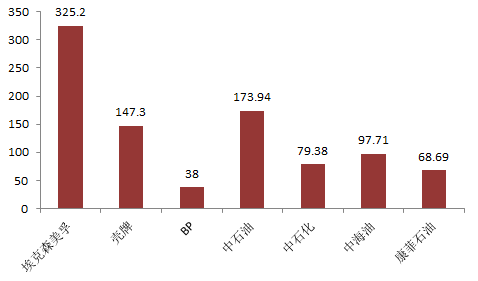

与世界各石油巨头企业相比,尽管中石油在总资产金额和营收上名列前茅,但是在净利润率和资产回报率上却远不及他们。收购BP,不管是通过加强自身的上游业务优势,还是借鉴先进技术,又或者是布局全球战略资源,目的都是为了在生产效益以及利润率方面能快速提升到世界领先水平。

图3:总资产净利率对比

数据来源:wind数据库

图4:净利润对比(亿美元)

数据来源:wind数据库

太阳花正在招手

收购BP的好处显而易见,然而实际操作起来,对于中国油气企业来说确有很多现实障碍。地缘政治风险,国家阻碍,法律问题,跨文化经营等都是中石油收购BP必须面对的关键问题。然而,对于买卖的双方来讲,这笔收购确实极为有利——对于BP来讲,更是迫切的。墨西哥湾漏油事件带给BP的影响持续到今天,BP除了400亿美元的法务和清理费用支出,还面临着137亿美元的赔偿,这接近于全年资本支出的70%。其次, BP的主要勘探开发地区之一北海石油产量持续下降,已经较1999年的峰值减少了70%左右,其油田利润率逐渐下滑,成本逐步攀升,对于捉襟见肘的BP来讲无疑是雪上加霜。尽管英国去年宣布了油气企业税费下调,但是2%的降幅远远不足以达到油气企业的预期。BP现在已经通过冻结员工基本工资,削减资本开支,延迟或暂停部分业务来度过低谷。现在,BP迫切需要一个“取暖炉”,来度过低油价带来的“寒冷的冬天”。面对太阳花的招手,中石油还是“有花堪折直须折,莫待无花空折枝”。

[1] 来自中国石油经济技术研究院《2014年国内外油气行业发展报告》

免责声明:本文来自超天才网客户端,不代表超天才网的观点和立场。文章及图片来源网络,版权归作者所有,如有投诉请联系删除。