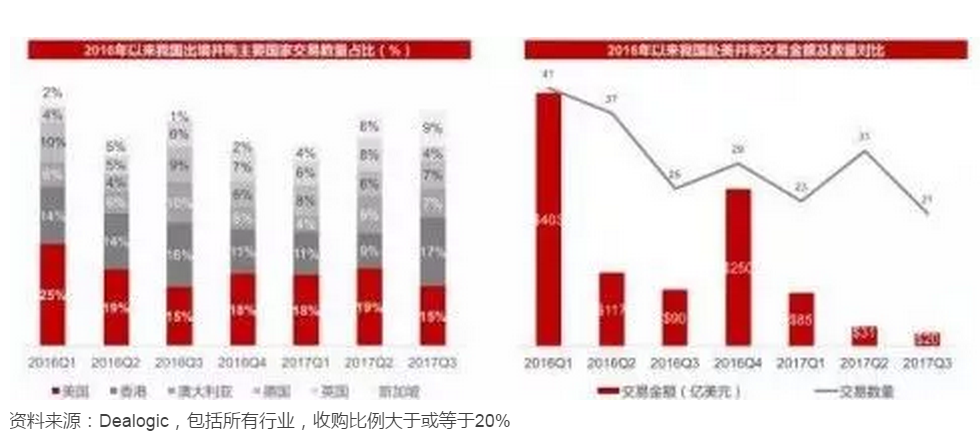

出境并购市场整体趋冷,一方面是受到我国外汇政策影响,另一方面,本季度海外监管趋严的态势较为明显,多起美国市场收购交易因未通过CFIUS(美国外国投资委员会)审核而宣告终止。受到美国市场的消极情绪影响,我国赴美并购交易金额及数量均有所下滑,占我国全部出境并购交易数量的比例也下降至15%。

2017年第三季度,我国TMT行业并购市场活跃度进一步回升,行业整合交易爆发,在电影票务、物流、O2O、招聘等领域发生了多起行业内整合或收购交易;互联网巨头延续上一季度发力布局海外优质资产的趋势,积极出手投资或收购海外资产。

前九个月内,华兴资本共完成34起并购投资交易,总交易金额102.7亿美元,其中TMT行业27起,涉及金额93.3亿美元,位居中国互联网行业并购投资财务顾问排行榜交易金额和交易数量双料第一名。

1 2017年第三季度TMT并购市场概览

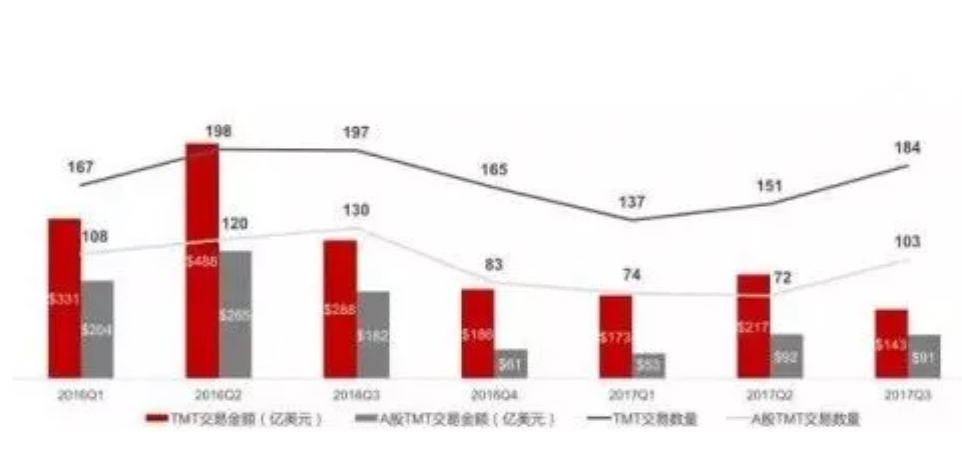

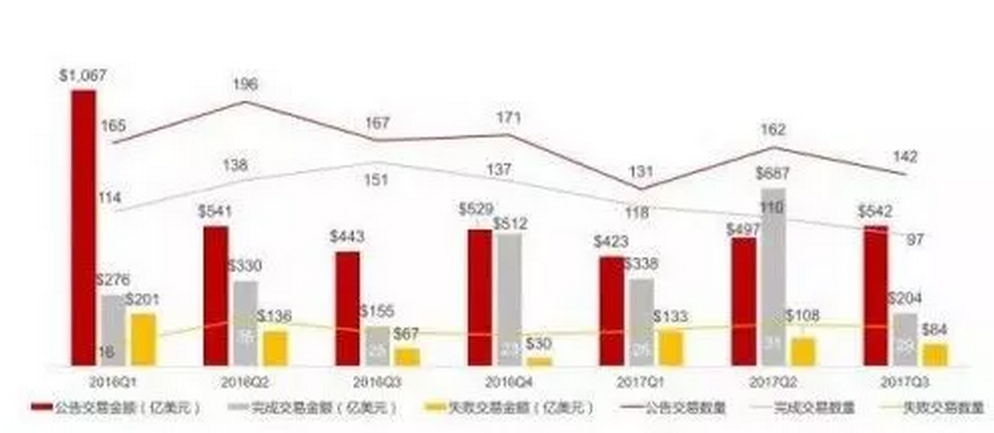

根据Dealogic数据,2017年第三季度我国TMT行业共发生并购交易184起,市场活跃度进一步回升,但由于大额交易减少,总交易金额仅为143亿美元,相比前两季度有所下降。其中,A股TMT并购市场第三季度共发生并购交易103起,总交易金额91亿美元,占比较高。

2017年前三季度与2016年各季度

TMT行业并购交易数量与交易金额对比

资料来源:Dealogic,数据截止至2017年9月30日,所选TMT行业包括软件、计算机服务、游戏、影视、出版传媒、广告、教育、交通,收购比例大于或等于20%

在本季度宣布的前15大并购交易中,A股买家表现最为活跃,占据了其中的12起,包括快乐购重组、天泽信息收购有棵树、蓝色光标收购Cogint等,而金科文化收购Outfit7、宣亚国际收购映客等市场广泛关注的热点交易也在本季度披露了具体交易方案。

根据Dealogic并购投资活动咨询顾问排行榜,2017年1-9月华兴资本共完成34起并购投资交易,总交易金额102.7亿美元,其中TMT行业27起,涉及金额93.3亿美元,位居中国互联网行业并购投资财务顾问排行榜交易金额和交易数量双料第一名,位居中国全行业并购投资财务顾问排行榜交易数量第二名。

2 2017年第三季度并购趋势新观察

三季度行业整合交易爆发,多个垂直行业格局演进

2017年第三季度,华兴资本作为独家财务顾问,帮助完成了猫眼与微影时代战略合作、58速运与GOGOVAN合并等多起行业整合交易。除此之外,饿了么收购百度外卖、前程无忧入股拉勾网多数股权等同行业内战略收购交易,也受到了市场的广泛关注。

有效的行业整合,作为重构市场竞争秩序的资本运作手段,不仅能够帮助合并双方形成规模效应、降低成本,在互联网时代更凸显了一系列独特价值:一方面可以帮助合并双方从互联网行业常见的用户补贴和恶性竞争中解放出来,认真梳理可行的商业逻辑和盈利模式;另一方面在BAT等巨头已经占据移动互联网绝大部分流量入口的背景下,企业合并的同时往往伴随着战略股东的引入或双方股东资源的整合,能够更好助力合并后公司业务发展。在这一系列优势和资源的支持下,合并后公司往往能够更好地专注主业、服务客户,并进一步拓展新兴业务和潜在市场。

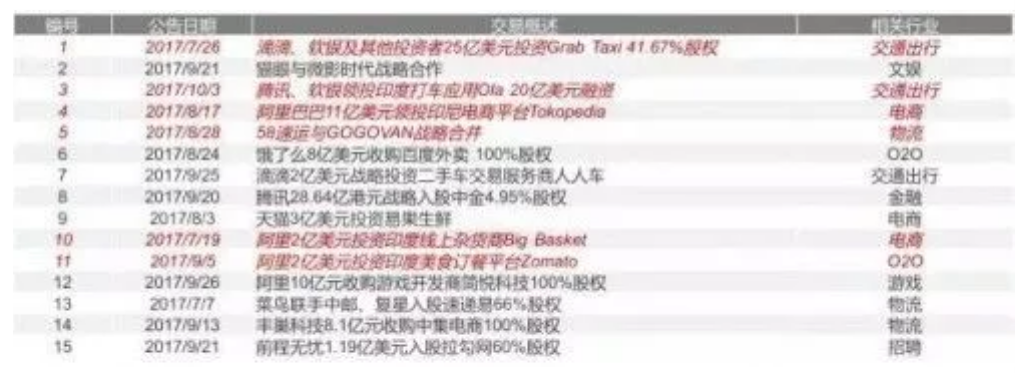

典型互联网细分行业整合交易

互联网巨头积极布局海外资产,形成示范效应

延续上一季度的趋势,本季度互联网巨头继续出手布局海外优质资产,在2017年第三季度交易金额大于1亿美元的15起重点行业整合、战略投资交易中,海外投资或并购交易占据其中6起。

2017年第三季度TMT领域行业整合、战略投资重点交易

资料来源:Dealogic,IT桔子,华兴资本,所选TMT行业包括软件、计算机服务、游戏、影视、出版传媒、广告、教育、交通,交易金额大于1亿美元

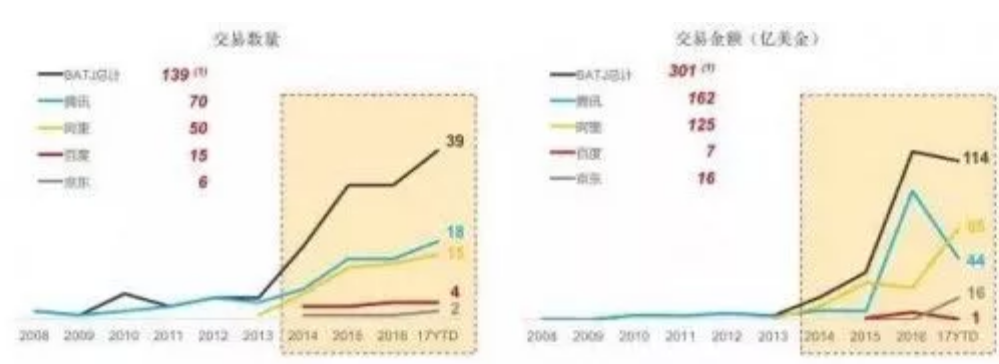

纵观BATJ等互联网巨头历史海外投资并购交易,在2014年之前,互联网巨头的海外投资并购仍相对平稳,在2014年之后迎来爆发,腾讯、阿里每年都有10起以上的投资并购交易。截止至2017年10月9日,4家互联网巨头今年海外投资并购数量已经达到39起,超过去年全年水平。从行业分布来看,各公司关注行业各有侧重,但都基本围绕主营业务进行。

近十年BATJ海外投资并购交易数量和交易金额

资料来源:Dealogic,包括所有行业的已完成交易,数据截止至2017年10月9日

注:(1)共同投资项目时总计为1个项目

近10年各互联网巨头海外投资并购TOP3行业

资料来源: Dealogic,包括所有行业的已完成交易,数据截止至2017年10月9日

在BATJ的示范效应带动下,头条、美大、滴滴等新一代互联网巨头均开始通过投资并购或自建业务的方式,开展全球业务扩张。

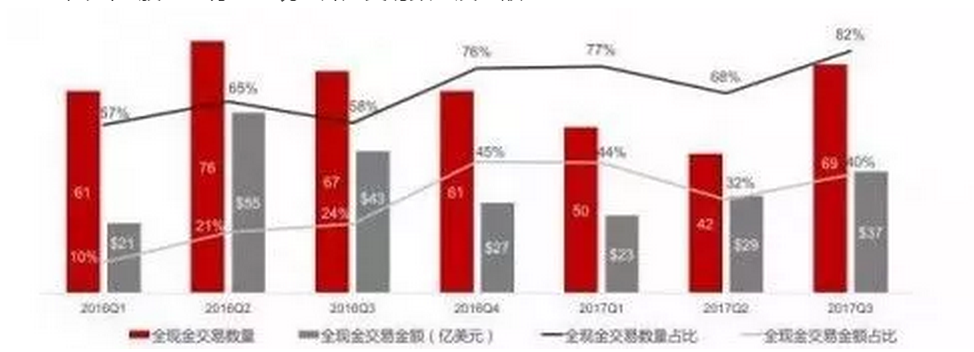

A股并购市场持续谨慎,26号文修订进一步完善信息披露

由于2016年以来A股市场监管持续严格,目前市场观望情绪较为明显,A股买家日趋保守,较少出现通过交易结构设计规避监管、挑战监管尺度的交易。相反的,A股全现金并购交易占比逐步提升,至2017年第三季度全现金交易数量占比已达到82%,位于2016年以来的最高点。而与市场观望情绪相对应的,A股TMT行业宣告终止的并购交易数量和金额在经历2016年底的疯狂上涨之后开始回调,市场趋于稳定。

2016年以来A股TMT行业全现金并购交易数量及金额

资料来源:Dealogic,数据截止至2017年9月30日,所选TMT行业包括软件、计算机服务、游戏、影视、出版传媒、广告、教育、交通,收购比例大于或等于20%

在A股市场监管保持严格的同时,证监会出台了一系列措施,旨在完善信息披露制度,保护投资者利益。2017年9月22日,证监会发布了对《公开发行证券的公司信息披露内容与格式准则第26号——上市公司重大资产重组》的更新修订,对穿透核查披露、重组预案披露和重组上市披露信息等进行了更新调整。

26号格式准则更新修订主要内容

1 明确“穿透”披露标准,提高交易透明度

交易对方为合伙企业的,应当穿透披露至最终出资人,同时还应披露合伙人、最终出资人与参与本次交易的其他有关主体的关联关系;交易完成后合伙企业成为上市公司第一大股东或持股 5%以上股东的,还应当披露最终出资人的资金来源,合伙企业的结构化安排,以及合伙人入伙、退伙等变动情况。

交易对方为契约型私募基金、券商资产管理计划、基金专户及基金子公司产品、信托计划、理财产品、保险资管计划、专为本次交易设立的公司等,比照对合伙企业的上述要求进行披露。

2 简化重组预案披露内容,缩短停牌时间

上市公司在重组预案中无需披露交易标的的历史沿革及是否存在出资瑕疵或影响其合法存续的情况等信息。

缩小中介机构在预案阶段的尽职调查范围。

不强制要求在首次董事会决议公告前取得交易需要的全部许可证书或批复文件。

3 要求披露减持计划,限制打击"忽悠式""跟风式"重组

重组预案及报告书中披露上市公司控股股东及其一致行动人对本次重组的原则性意见,及控股股东及其一致行动人、董事、监事、高级管理人员自本次重组复牌之日起至实施完毕期间的股份减持计划。

若无控股股东则披露第一大股东及持股5%以上股东的意见及减持计划。

4 规范重组上市信息披露,提高规避借壳上市难度

针对 2016 年对《上市公司重大资产重组管理办法》的修改,新增条款:“如披露本次交易不构成重组上市,但交易完成后,持有上市公司 5%以上股份的股东或者实际控制人持股情况或者控制公司的情况以及上市公司的业务构成都将发生较大变化,应当披露未来六十个月上市公司是否存在维持或变更控制权、调整主营业务的相关安排、承诺、协议等,如存在,应当详细披露主要内容。”

美方监管趋严,多起交易因政府审核宣告终止

本季度出境并购交易活跃度与上一季度基本持平,新公布交易金额542亿美元,交易数量142起;完成交易金额204亿美元,交易数量97起。

2016年以来各季度出境并购交易数据概览

资料来源:Dealogic,包括所有行业,收购比例大于或等于20%

出境并购市场整体趋冷,一方面是受到我国外汇政策影响,另一方面,本季度海外监管趋严的态势较为明显,多起美国市场收购交易因未通过CFIUS(美国外国投资委员会)审核而宣告终止。受到美国市场的消极情绪影响,我国赴美并购交易金额及数量均有所下滑,占我国全部出境并购交易数量的比例也下降至15%。

海外监管趋严,本季度多起收购未过CFIUS审核

案例一:海航系公司28亿美国并购终止,未获得CFIUS审核通过

交易叫停:

7月25日,美国机上娱乐系统供应商Global Eagle Entertainment Inc. (Nasdaq: ENT)披露的SEC文件显示,因未能及时取得CFIUS许可,终止与海航集团旗下公司北京喜乐航的投资协议

交易背景:

2016年11月9日喜乐航公告,拟以约为28.06亿元获得GEE 34.90%股份,交易完成后,喜乐航将成为GEE第一大股东。

喜乐航成立于2012年8月,总部位于首都北京,是海航旗下专注天地互联技术开发和客舱生态平台运营的科技公司,其产品已登陆海南航空、首都航空、天津航空等约10家航空公司的机队,覆盖200余架飞机,月均服务乘客四百多万人次。

GEE是美国NASDAQ股票市场挂牌企业,也是目前世界上最大的的航空内容服务分发商。

案例二:总统出马,否决中国PE收购美国芯片制造商莱迪斯

交易叫停:

9月14日,美国总统特朗普发布行政令,以“国家安全”为由,叫停了一笔由带有中资背景的私募股权机构收购美国半导体生产商莱迪斯(Lattice)的交易。

交易背景:

2016年11月,私募股权基金峡谷桥(Canyon Bridge Capital Partners)和莱迪斯达成交易,以约13亿美元的价格收购莱迪斯的全部股份,并接管其债务。

莱迪斯是美国最大的半导体生产商之一,据媒体报道,在发往美国贸易代表办公室的一份备忘录中,特朗普表示,“在知识产权、创新以及科技方面,中国执行的法律、政策以及采取的行动可能鼓励或者要求向中国的公司转让技术和知识产权,这可能会对美国经济利益产生负面影响……”

案例三:CFIUS阻挠,四维图新与腾讯放弃投资美国地图公司Here

交易叫停:

9月26日,四维图新发布公告称,因未能获得美国外国投资委员会(CFIUS)的许可,四维图新及合作伙伴腾讯、新加坡主权基金GIC宣布放弃收购Here 10%的股份。

交易背景:

2017年1月13日,四维图新股东会审议通过收购HERE公司10%股权。

Here是全球最大的汽车行业数字地图供应商,业务主要在美国运营,美国芯片生产商英特尔持有其15%的股份。四维图新是中国领先的数字地图内容、车联网及动态交通信息服务、地理位置相关的商业智能解决方案提供商。

除了传统的国防产业领域,半导体等高端技术行业和涉及收集个人数据及信息的行业等,一直是CFIUS在考量国家安全时的敏感领域

2016年以来我国出境并购主要国家交易数量占比(%)

和赴美并购交易金额及数量对比

资料来源:Dealogic,包括所有行业,收购比例大于或等于20%

免责声明:本文来自晨哨并购客户端,不代表超天才网的观点和立场。文章及图片来源网络,版权归作者所有,如有投诉请联系删除。