9月16日,全球知名自动化控制及电子设备制造厂商Omron(欧姆龙)发布公告,宣布与美国最大的工业机器人公司 Adept(爱德普)达成协议,将以大约2亿美元的价格100%收购Adept的普通流通股。这笔交易中,Omron将为Adept的每股流通股支付13美元,相较于Adept 9月15日收盘价7.97美元溢价达到63%。随着Adept机器人的加入,Omron将进一步优化其产品组合,巩固其自动化领域的地位。

事实上,2014年来,国际工业机器人行业的格局就不断发生着变化。随着德国“工业4.0”概念的进一步升温,机器人企业动作频发,即使行业巨头也希望通过国内外合作以及并购来提升竞争力,Kuka(库卡)收购Reis(徕斯)、Swisslog(瑞士格),Teradyne(泰瑞达)收购Universal Robots(优傲),甚至Voith(福伊特)收购Kuka 25%股权。相比之下,国内机器人企业就太过“安静”,虽然也有新时达、华昌达等企业过亿元的收购,但并购标的还是集中在国内企业。随着《中国制造2025》的提出,国内企业是否应当主动出击,寻求海外并购机会,笔者将从以下方面进行分析。

制造成本优势不再,产业升级势在必行

国家统计局的数据显示,2014年我国制造业就业人员的平均工资为51369元,较2005年的15934元,年平均增长率约14%。而《中国工业发展报告2014》也在报告中指出“当前中国制造业平均工资超过大多数东南亚国家和南亚国家,最高已超过6倍多”。从表1中的数据可以看到,在机器人企业聚集的江浙沪地区以及辽宁省,月最低工资标准在过去十年都有着近2倍的增长。廉价劳动力逐渐变得“昂贵”,加之不断上升的土地成本以及其他制造成本,中低端制造业的利润将被进一步压榨,这使得向高端制造业升级显得尤其必要。

政策大力推动,机器人行业前景光明

《中国制造2025》这一纲领文件将“高档数控机床和机器人”作为大力推动的重点领域之一,提出要“围绕汽车、机械、电子、危险品制造、国防军工、化工、轻工等工业机器人、特种机器人,以及医疗健康、家庭服务、教育娱乐等服务机器人应用需求,积极研发新产品,促进机器人标准化、模块化发展,扩大市场应用。突破机器人本体、减速器、伺服电机、控制器、传感器与驱动器等关键零部件及系统集成设计制造等技术瓶颈”。

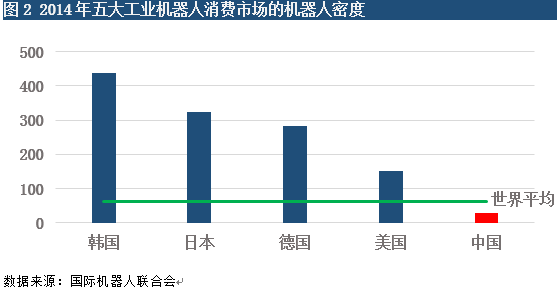

此外,工信部《关于推进工业机器人产业发展的指导意见》中也明确提出了如下的发展目标:“到2020年,形成较为完善的工业机器人产业体系,培育3-5家具有国际竞争力的龙头企业和8-10个配套产业集群;工业机器人行业和企业的技术创新能力和国际竞争能力明显增强,高端产品市场占有率提高到45%以上,机器人密度(每万名员工使用机器人台数)达到100以上,基本满足国防建设、国民经济和社会发展需要”。因此无论从顶层设计还是具体产业的规划来看,机器人行业都将受到极大的关注与支持,加之发展目标清晰,未来充满机遇。

最大工业机器人消费市场依旧潜力十足

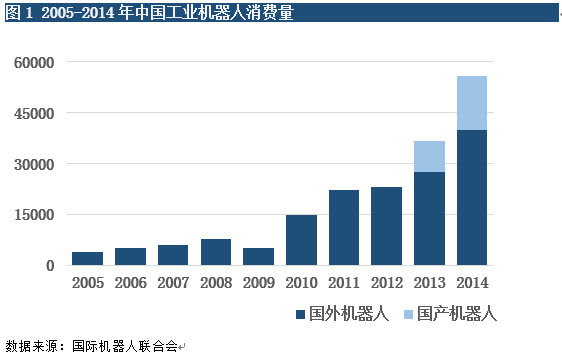

2013年,中国超越日本成为全球最大的工业机器人消费市场,占全球工业机器人销售量的20.5%。2014年,中国市场的势头更加猛烈,销售量达到5.6万台,同比增长54%,约为全球销售量的四分之一。2008-2014年间,中国市场工业机器人销售量的年均复合增长率达到了40%。

然而作为最大的工业机器人消费市场,我国的工业机器人密度还不到世界平均水平的一半,更是远远低于工业发达国家,仅为30台/万人。对比来看,韩国的工业机器人密度最高,为437台/万人,日本为323台/万人,德国为282台/万人,美国为152台/万人。考虑到工信部提出的,到2020年我国机器人密度达到100台/万人的设想,我国工业机器人市场的成长潜力依然十分巨大。

根据国际机器人联合会2014年的预测,中国市场在2017年前将至少保持25%的年均复合增长,考虑到工业4.0概念带来的全球机器人产业分化的进一步推进,我国政策层面的大力推动以及我国工业机器人市场的巨大潜力,笔者认为,中国工业机器人市场在未来的10年都将保持至少30%的高速增长。

四大家族占半壁江山,国产机器人技术受制

从图1中可以看出,2013年起国产机器人在中国市场中的销售量有了明显的提升,达到了9000台,2014年更是增长到16000台。然而高速增长的背后,国产机器人在国内市场的占有率仍旧不到30%,超过七成的市场被国外机器人占据。其中瑞士ABB,日本Fanuc(发那科),德国Kuka(库卡),日本Yaskawa(安川)组成的“四大家族”更是牢牢占据了超过50%的市场份额。同时,在高端机器人市场中,以“四大家族”为代表的国际机器人制造企业更是分割了绝大多数的市场份额,而超过500家的国内机器人制造企业只能竞争着利润较低的中低端机器人市场,激烈的竞争以及有限的市场份额使得国内机器人制造企业的日子并不好过。

此外核心技术受制于人,关键零部件大量依赖进口使得国内机器人制造企业在其成本控制方面可操作性变得更小,整机价格的优势并不明显。大致上来看,工业机器人的成本构成主要为本体20%,伺服系统25%,减速器35%,控制系统10%,仅伺服系统以及减速器两项所占比例就超过了60%,而进口价格往往又是国外企业的数倍之多。目前,国际伺服电机市场主要被日本,德国以及美国厂商所控制,减速器市场更是被日本厂商绝对统治,我国在谐波减速器领域有着较快的发展,但是产品的质量还有待进一步提升。

战略价值、投资价值并存,海外并购好处多多

正如前述中谈到的,国内工业机器人企业在核心技术以及零部件生产等方面受制于国外企业,那么主动参与海外并购,吸收国外优质核心技术就有着很强的战略意义。这一行动将会逐渐打破国外工业机器人企业对于高端核心技术的垄断,加速我国本土制造技术的提升,展开对于高端机器人市场的争夺。如果能实现核心零部件自主生产,将会进一步减轻国内工业机器人企业在成本控制方面的压力,配合我国在高新产业税收方面的优惠政策,国内工业机器人企业对于价格战的反击能力也将进一步提升。

同时,考虑到并购标的在中国市场可能已经展开布局,收购企业若能对其进行有效的整合,对于其自身产能以及销售实力的提升也将获得相当的协同效应。

从资本市场的角度来看,在日本、德国以及美国上市的自动化设备制造企业平均P/E值均在20左右,而在中国上市的同类企业的平均P/E值达到了80左右。即使排除我国证券市场这一年火爆表现带来的影响,笔者相信我国资本市场未来对于优质机器人企业的追捧将依旧火热,这也为资本的退出提供了可靠的保证,相信收购企业在资金筹措方面也将更加容易。

风险巨大,并购之路仍需谨慎

尽管有着上述诸多的益处,然而海外并购在实际操作中仍然有着许多的问题需要克服。首先面临的问题就是收购资金的筹措。由于我国资本市场对于企业的高估值,使得我国的一些机器人企业的市值甚至超过了国际知名机器人企业。以新松为例,它的市值甚至超过了“四大家族”中的Kuka与Yaskawa,但是其销售额尚不及他们的十分之一。考虑到这种情况的普遍存在,我国工业机器人企业如想并购国际知名机器人企业,多数情况需要“蛇吞象”,这可能就需要当地政府、甚至更上层政府在资金以及政策上提高大力的支持,甚至可以说,如果没有政府方面的支持,并购之路难度超乎想象。

同时,由于我国机器人企业主要面向的是中低端机器人市场,在并购完成后,如何完成向高端机器人市场的整合,如何经营好并购企业都将是对管理团队的重大考验。因此,我国机器人企业的海外并购之路机遇与挑战并存。

免责声明:本文来自超天才网客户端,不代表超天才网的观点和立场。文章及图片来源网络,版权归作者所有,如有投诉请联系删除。