1

受到质疑的“AI第一股”

2023年以来,随着ChatGPT的持续火爆,各大云服务商不断加码对AI的投入力度,这让“卖铲人”英伟达在美股大杀四方,市值一度超过微软、苹果等巨头成为全球最高市值公司。在英伟达的带动下,A股中人工智能、算力等概念个股受到了各路资金的追捧。这其中,有着英伟达“影子股”之称的工业富联也受益匪浅,累计涨幅超过300%。

作为英伟达的重要合作伙伴,工业富联自2023年开始为客户开发并量产英伟达的H100及H800等高性能AI服务器,同时也在搭载Blackwell芯片的下一代AI服务器新品GB200的出货中占据重要份额。2024年以来,北美云服务厂商大模型争相发布,进一步增加了对AI服务器的需求,这也让工业富联来自微软、亚马逊等海外云服务商的订单暴增。

不过,随着资金的持续炒作,不少投资者开始对AI板块的泡沫化感到不安。尤其是进入到下半年以来,AI大模型的商业化落地似乎并没有预期般乐观,引起了部分投资者对AI前景的质疑。在此背景下,英伟达、超微电脑等AI明星公司股价明显显露出“高处不胜寒”的疲态。其中,超威电脑最近半年累计跌幅一度接近70%,进一步引起了AI的恐慌抛售。

城门失火,殃及池鱼。自2024年7月创出历史新高以来,工业富联股价便持续下行,累计跌幅一度超过30%,超过2000亿元市值惨遭蒸发,“AI概念第一股”似乎瞬间就不香了。只是在最近的股市整体大涨中,其才又重新迎来一波股价反弹。

事实上,如果从拉长周期来看,过去一年半的时间里,工业富联股价经历了先翻倍再腰斩再次翻倍的过山车行情,堪比一部跌宕起伏的电视剧。赶上AI浪潮的工业富联,犹如一头风口上的大象,实现了从无人问津到门庭若市,从“血汗工厂”到“科技之光”的华丽转身,亦或是梦幻泡影。

2

踩中风口的大象

2015年,不甘心只做代工的郭台铭,将鸿海精密旗下物联网、机器人、人工智能相关业务拆分出来重新打包成一家新的子公司,工业富联由此诞生。2018年,工业富联成功在A股上市。按照郭台铭的说法,“富士康不再是一家代工厂,富士康要打造工业互联网,富士康也走在包括人工智能、大数据等前沿技术之列。”

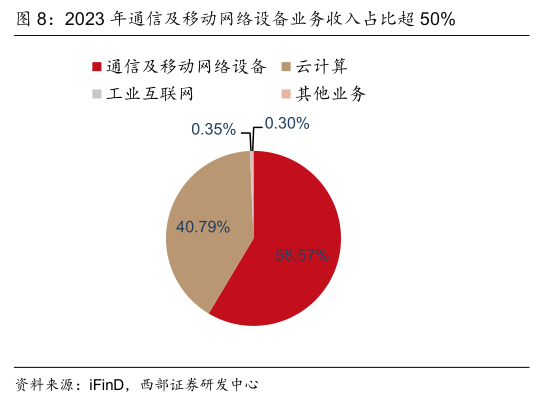

作为富士康转型的排头兵,工业富联主营业务涵盖通信及移动网络设备、云计算以及工业互联网三大板块。2023年,工业富联通信及移动网络设备、云计算以及工业互联网三大业务实现营收分别为2790亿、1943亿和16.46亿,占比分别为58.57%、40.79%和0.35%。

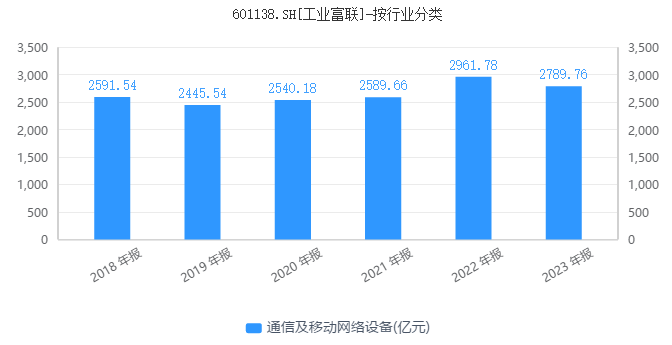

其中,通信及移动网络设备板块属于工业富联的传统业务,主要产品包括高速交换机及路由器、终端精密结构件、网通设备等产品,下游客户涵盖苹果、思科、HPE、华为、亚马逊等巨头公司。在公司上市之初,通信及移动网络设备业务在工业富联总营收中的占比一度超过60%,属于公司第一大收入来源。

相比通信及移动网络设备这一传统业务,工业富联的云计算业务更为外界所关注,其主要产品包括云服务器、高性能服务器、AI服务器、边缘服务器及云储存设备等产品,下游客户包括英伟达、亚马逊、京东、阿里等巨头。

工业互联网业务属于工业富联的第三大业务板块,主要包含卓越制造咨询与灯塔工厂解决方案业务、一站式数字制造运营业务、云与平台服务业务三大服务。据最新年报披露,工业富联2023年新增赋能3座世界级灯塔工厂,累计助力打造9座灯塔工厂。由于营收占比较低,工业富联工业互联网业务对公司整体业绩的影响非常有限。

在郭台铭的设想中,工业富联囊括了鸿海精密内部含金量最高的业务,承载着集团高科技转型的重任。然而,由于其两大核心业务(通信及移动网络设备业务、云计算业务)均为代工模式,工业富联盈利能力非常有限。

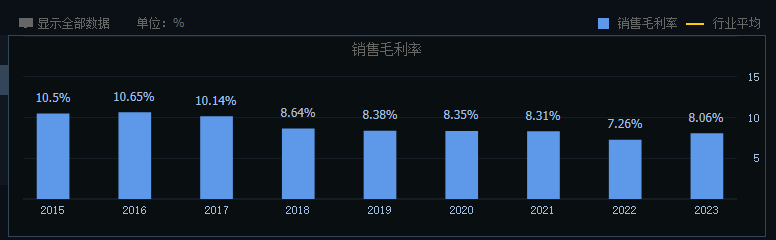

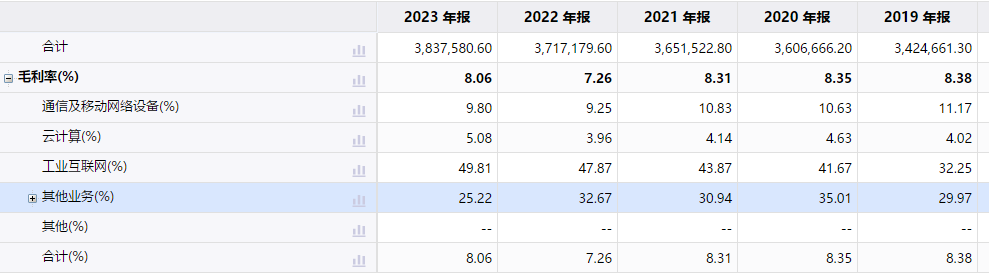

数据显示,2018年-2022年,工业富联销售毛利率分别为8.64%、8.38%、8.35%、8.31%和7.26%,始终维持在个位数区间且整体处于逐年下滑趋势。对比看,富士康毛利率在6%上下,工业富联的盈利能力虽有改观却又非常有限。

因此,在多数投资者的眼中,A股上市的工业富联并没有从根本上摆脱代工厂的商业模式,进而导致公司股价长期低迷不振。数据显示,2018年6月-2022年10月,工业富联股价从最高的24.15元最低跌至6.67元,总市值则从4670亿元跌至1400亿元,超过3200亿元的市值在四年多的时间内惨遭蒸发。

进入到2023年,随着ChatGPT的横空出世,各国对AI的投资不断加码,工业富联的股价也随之起飞。2023年3月,工业富联股价一个月内暴涨90%。2023年7月,工业富联市值涨至5200亿元,实现了五个月内市值翻两倍的辉煌。

不过,进入到2023年下半年以来,工业富联股价便开始触顶回落,市值在七个月的时间内惨遭腰斩,这让众多追高的投资者损失惨重。

事后来看,相比业绩炸裂的英伟达,工业富联的经营业绩明显不及其股价表现凶猛,成为其股价频频“过山车”的一个根本原因。

3

并不容易的转身

数据显示,2023年全年,工业富联实现营业收入4763.4亿元,同比下降6.94%,这是公司自2020年以来营收首次出现下滑;实现净利润210.4亿元,同比增幅约为4.82%。分业务来看,工业富联通信及移动网络设备、云计算和工业互联网三大业务营收均陷入同比下滑的境地,尤其是其核心业务通信及移动网络设备营收缩水近200亿元。

在工业富联通信及移动网络设备之中,高端精密结构件属于最为核心的业务,主要包括手机外壳、手机中框等智能手机配件产品,苹果为其第一大客户。2018年-2021年,受全年智能手机出货量下滑影响,工业富联高端精密结构件业务连续四年停滞不前。2022年该业务虽有提升,2023年再度陷入负增长。

不难看出,尽管有着AI概念的加持,2023年工业富联并没有交出令投资者满意的成绩单,这也导致其陷入到“戴维斯双杀”的局面。

进入到2024年,大型语言模型(LLM)和生成式AI的迅猛发展带动了下游AI服务器需求的强劲增长,工业富联股价又迎来一波较大的反弹。7月11日,工业富联市值一度创出5600亿元的历史新高,比2024年年初低点(2400亿元)再次成功翻倍。

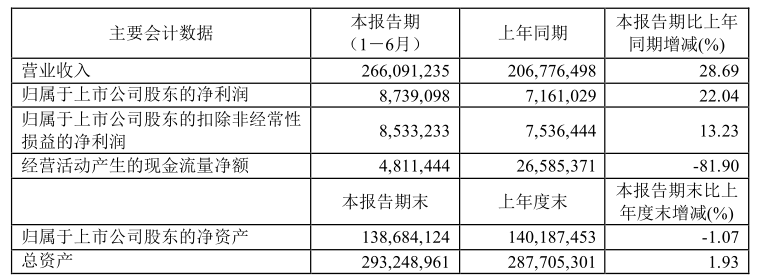

尽管大象再一次迎风而上,工业富联的半年报业绩并不出众。根据最新财报,2024年上半年,工业富联实现营业收入2660.91亿元,同比增长28.69%,实现归母净利润87.39亿元,同比增长22.04%。其中,2024年第二季度,公司实现营业收入1474.03亿元,同比增长46.11%,归母净利润为45.54亿元,同比增长12.93%,扣非净利润为42.61亿元,同比下滑1.58%。

从半年度业绩来看,工业富联上半年营收、净利润均创公司上市以来同期新高,主要受益于AI服务器需求的爆发。2024年上半年,工业富联云计算收入同比增长60%,其中云服务商收入占比47%,较去年同期提升5个百分点;AI服务器占整体服务器营收比重提升至43%,收入同比增长超230%。

相比高速增长的云计算业务,工业富联通信及移动网络设备业务上半年仅实现个位数的增长,其中,整体400/800G高速率交换机营收同比增长30%,800G交换机已于2024年开始出货,产品覆盖以太网、IB网及NVlinkSwitch的复合结构。

一直以来,通信及移动网络设备业务就是工业富联的第一大营收来源。但随着AI服务器需求的爆发,工业富联的收入结构出现了明显的变化。尤其是2024年第二季度,工业富联云计算收入占总体收入的比重达到了55%,一跃成为公司第一大收入来源。

不过,从第二季度扣非净利润数据来看,工业富联似乎遇到了增收不增利的问题,主要是受到了汇兑损益的影响。此外,从毛利率来看,上半年工业富联销售毛利率为6.73%,较2023年全年水平(8.06%)下滑明显,也是其利润端承压的一个重要原因。

事实上,尽管AI服务器的名头看似高大上,工业富联的服务器业务本质上只是一个两头在外的组装生意。一方面,工业富联需要向英伟达、AMD等上游企业购买CPU和GPU等核心组件。另一方面,公司下游客户主要以谷歌等全球云计算巨头企业为主,工业富联同样缺少议价权。

不难看出,工业富联在产业链中只是扮演着代工厂的角色,这也导致其毛利率十分微薄。数据显示,2023年,工业富联云计算业务毛利率约为5%左右,远低于其通信及移动网络设备业务毛利率(9.8%)。因此,云计算收入的快速增长以及占比的提升反而拉低了工业富联整体的毛利率水平。

一直以来,工业富联在A股中被视为英伟达的“影子股”,但其盈利能力却与后者有着天壤之别。根据最新财报,英伟达第二财季共实现营收300亿美元,同比增长122%;净利润为166.0亿美元,同比增长168%;整体毛利率为75.7%,其中GPU业务毛利率高达90%。

就在近日,面对外界对人工智能前景的质疑,英伟达CEO黄仁勋在高盛组织的一场科技对谈中表示,市场对于AI芯片的需求正处于前所未有的高峰,公司最新推出的“最强AI芯片”Blackwell深受客户欢迎,目前处于供不应求的状态。

受黄仁勋讲话刺激,英伟达股价于9月12日大涨超过8%。截止最近一个交易日收盘,英伟达市值已经重回3万亿美元上方。

伴随着英伟达股价的再度走强,工业富联的股价也开始回升。但事实上,尽管一再标榜自己是一个“高科技”公司,工业富联本质上还很难名副其实,其赚的只是组装流水线上的一份辛苦钱。想要真正实现高端智能制造及工业互联网解决方案服务商这一战略定位,工业富联还有很长的一段路要走。

免责声明:本文来自砺石商业评论客户端,不代表超天才网的观点和立场。文章及图片来源网络,版权归作者所有,如有投诉请联系删除。